|

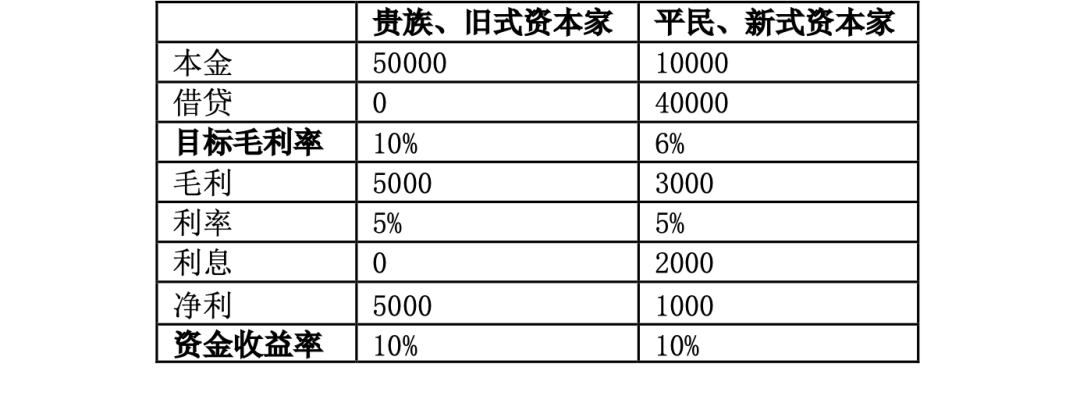

二是创新的试错性和破坏性。 前者意味着,大户可能投资了20个团队,然后有一个做了出来,但将导致其余19个团队失败,投资打水漂,算总账时得不偿失。后者意味着,要不要投资“协议颠覆者”,例如大量的“以太坊杀手”、“颠覆以太坊”项目开始以以太币募资,作为以太币大户,是否要参与?按照传统市场,当然要参与,雅虎错失谷歌、微软错失脸书都是案例。但像2018年那样,EOS一边每天募集大量的以太币,另一边砸以太币来拉盘EOS,就很令人反感。 博弈下来,积极的大户开始越来越保守,因为他们在后期的积极反而造成了死亡螺旋,进入“投资是找死,不投是等死”的状态。后来无论是交易所主导的IEO还是线下诈骗传销,都改不了没有阿尔法的现状:涨的时候买什么都是涨,跌的时候买什么都是跌。 改变这一现状需要信贷市场发挥作用,历史上也是如此。 19世纪在英国就有大量小商人通过票据贴现来从事贸易了。这些新式商人对旧资本家、贵族展开了咄咄逼人的攻势。利用杠杆的商人可以以更低廉的售价完成交易,从而更好的占领市场,赢得竞争,并且为未来产品的改进和创新也赢得了空间和优势,反过来又提升了整个社会的效率和福利。  《伦巴第街》中的一个例子,论证了信贷降低了商品价格 而在币圈里,早期的信贷类Defi最大的问题是质押A币赚A币,所以它的币价还是会陷入上升、下降螺旋。即使是稳定币,中介如交易所、钱包,拿到质押的币,也是去做交易所套利、永续合约收费率、OTC差价等等,不但收益不高,资金也并没有流动到币圈底层的其他资产,因此市场给的利率并不高。而在Uniswap出现并完善市场机制后,这笔钱有了新去处。 这里要先理解下流动性挖矿、二池、治理代币,以及三者结合带来的化学反应。 流动性挖矿(yield farming)在海外认为始作俑者是Synthetix、Compound和Balancer,但国内大家更熟悉的是Fcoin,大家为一个项目提供服务,拿到系统自身的代币作为激励。现在在以太坊合成资产技术成熟后,人们可以实现在Uniswap获得提供流动性的奖励LP token,然后用LP token质押换取其他项目的流动性挖矿奖励。流动性挖矿的核心指标是锁仓量(TVL)。流动性挖矿在形式上实现了分配公平,支持某币挖矿的,只要该币大户愿意参与,就能白送一堆的新币,而散户也可以挖,不存在POW那样需要大量现实世界前期场地的开支。 (责任编辑:admin) |