|

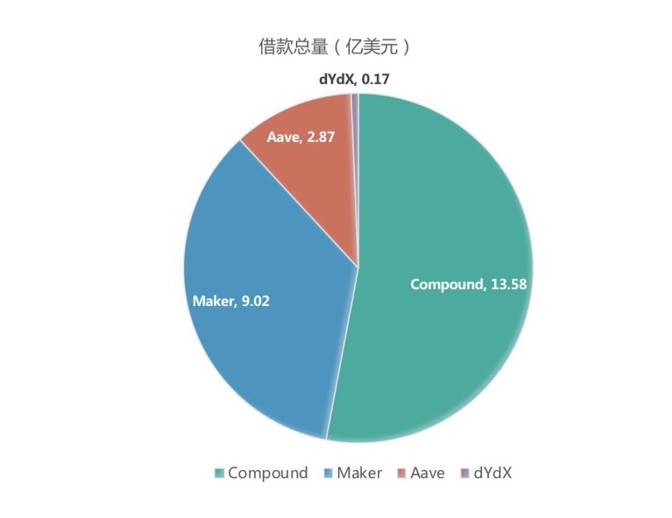

借贷 数字货币借贷平台构建了有效的价值模型,为投资者提供了额外的流动性。 据 DeBank 的数据,截止到 11 月 7 日,主流 DeFi 借贷产品的资金规模(存款加贷款抵押金额)超过 25.6 亿美元。Compound 在 6 月凭借「借贷即挖矿」的模式超越 Maker,现在依旧是去中心化借贷的龙头,总资金规模超过 13.5 亿美元。随后是 Maker、 Aave 和 dYdX。

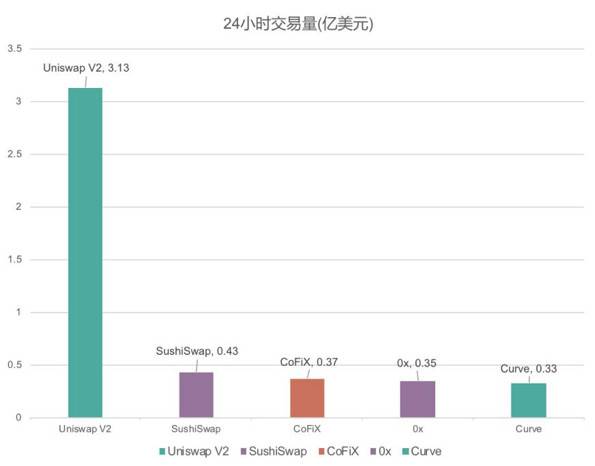

去中心化交易所 区块链发展初期,流动性和深度不足的客观情况催生了中心化交易所的诞生和发展。而随着 Oracle (预言机)和 AMM(自动化做市商)的发展和完善,DEX 也开始加速发展,其性能和体验也在稳步提升,Uniswap 更新,而又带动了其模仿者的发展。 根据 DeBank 的数据,截止到 11 月 7 日,DEX 的 24 小时交易量 5.45 亿美元。其中 Uniswap V2 的交易量超过 3.13 亿美元,占比约 57%;SushiSwapCurve 约 4380 万美元,占比约 8%;CoFiX 约 3690 万美元,占比约 6.7%。

DeFi (狭义)加速法币到数字货币的进程 相比于传统利率市场的超额抵押、盈利预期、信用评估等,DeFi 市场比较初期,没有完善的利率风险定价机制。目前 DeFi 主要为超额抵押构建流动性池,满足用户流动性需求和利用协议在数字货币加杠杆的需求,同时为用户提供了有风险的高收益方案。 疯狂的流动性挖矿,使用 Token 方案激励用户的借贷行为,让用户借贷资产成为做市池的一部分,加速了 DeFi 发展过程中流动性资产层的构建,使得 DeFi 小水池欣欣向荣。「流动性挖矿」与 2017 年的 ICO 和 2018 年的交易挖矿相比,都有容易激发用户不理性的一面,但是也有不同:

|

(责任编辑:admin)

(责任编辑:admin)